作者:南方财经全媒体记者 孙诗卉

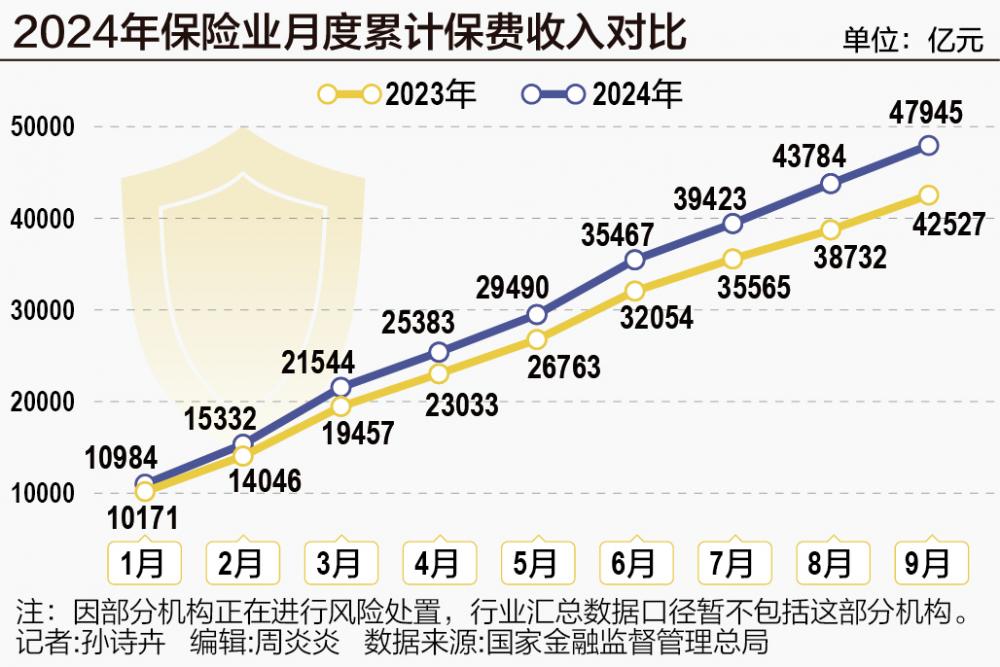

近日,金融监督管理总局发布前九月保险行业数据,按可比口径,行业汇总原保险保费收入47945.35亿元,同比增长7.2%。其中,人身险公司原保险保费收入34878.78亿元,同比增长7.8%;财产险公司原保险保费收入13066.56亿元,同比增长5.5%。

从规模来看,人身险原保费收入依然是保险业的增长引擎,其保费收入规模占比72.75%,在去年因3.5%预定利率产品切换下产生的高基数背景下,今年前九月依然达到了7.8%的增速。相关分析人士认为,今年8月预定利率切换背景下,8月、9月保费收入贡献了主要增速。

值得注意的是,随着8、9月业绩高增,不少险企提前完成2024年全年业绩目标,并预计提前开启2025年“开门红”,记者获悉,已有多家险企召开“2025开门红”业务启动大会。虽然今年的开门红大幅提前,甚至比去年还开始得更早,但业内对于明年的“开门红”预期却并不高。

预定利率产品切换下的人身险业

8月初,监管发布关于健全人身保险产品定价机制的通知,下调人身保险产品预定利率上限和相关责任准备金评估利率,停售预定利率超过上限的产品。具体来看,新备案的普通型保险、分红险、万能险分别下调至2.5%、2.0%和1.5%。本次新规将采用分批下调的方式,普通型保险产品的切换时间为2024年9月1日,分红险和万能险的切换时间为2024年10月1日。

一位资深保险经纪人对21世纪经济报道记者表示,产品预定利率再次下调与去年的情况有相同之处也有不同之处,一方面产品预定利率的下调会促进观望期的消费者尽早下手,有助于代理人的业绩突破;但不同之处在于,3.5%下降到3%对消费者来说3%预定利率的产品依然有较大优势,但一旦下降到2.5%以下,未来经济形势如出现变化,击穿2.5%的概率就较大了。“作为为客户服务的保险经纪人,我本人的销售方向会有所改变,更偏向推荐附带分红的产品,以抵御这种2.5%被击穿的情况。”

事实上,随着普通型产品预定利率下调至2.5%,多家险企在年中透露将转变未来产品销售策略。

中国平安副总经理付欣在年中接受21世纪经济报道记者专访时表示,“预计后续分红险会替代传统型产品成为新的主力产品类型,占比可能会超过50%。”

中国太平也在其中期业绩发布会上表示,后续将对分支机构叠加分红险的考核,预计后面四个月分红险占比会有很大的提升,明年预计分红险占比应该在50%以上。太平人寿总经理程永红表示,在接下来对银保渠道会进一步优化产品结构,全面聚焦5年期以上长缴类别分红险驱动。

中国太保总精算师兼财务负责人张远瀚认为,随着预定利率的下调、宏观环境的变化,原来的产品结构已经不太适合客户的需求,可以看到的方向就是转向分红险。“长期来看,我认为分红型产品未来占比会超过50%。”

目前,随着时间进入10月,原预定利率产品均已下架,各险企正在陆续上架新备案产品,对外经济贸易大学创新与风险管理研究中心副主任龙格对21世纪经济报道记者表示,预计后续保险产品销售趋势,将会以预定利率2.5%增额终身寿险、预定利率2.0%分红增额终身寿+分红年金附加最低保证利率1.50%万能账户为主。

值得注意的是,2024年前九月人身险公司赔付支出增长42.5%,据悉,主要是由于上一批保险期间5—10年的保单集中满期,在保单满期给付高峰期压力下产生的大笔赔付支出。

“开门红”提前开启 分红险主导下销售端承压

随着8、9月业绩高增,不少险企提前完成2024年全年业绩目标,并预计提前开启2025年“开门红”,记者获悉,已有多家险企召开“2025开门红”业务启动大会。

通常从“开门红”10月开启至次年的2月结束,“开门红”长期以来一直是险企一年的重头戏,且历经多年已经形成了一定的惯性,而“开门红”达成的收入有的甚至能占险企全年收入的四成以上。“开门红”主要是以阳历新年后某些寿险产品费率将要有所提高为由,在1月至春节前的阶段推出大量激励活动,提前锁定客户,且普遍经历一年的积累,不少客户在新年时期会有一笔余钱用于投资。而对于代理人而言,“开门红”期间激励更为丰厚,不少代理人也会选择把平时的保单积累到“开门红”一起做。

然而,目前来看,业内对此次“开门红”的业绩预期并不高。龙格表示,2025开门红确实可能不会有很高的增速,主要是3.0%增额终身寿停售、2.5%分红险停售期间,保费大幅度增长,对业务人员和客户都有一定消耗。此外,新旧产品对比,业务人员信心可能不足,以分红险为主推,部分业务人员有一个熟悉的过程,加上今年公告的红利实现率不理想,对信心也有影响。

这一点也体现在业务人员的脱落上,记者从业内获悉,本月就有某头部保险经纪平台保险经纪人出现了不小的人力脱落的情况。不少业务人员反映产品难卖、业绩压力大、收入下滑等问题。不过这方面除了有产品的原因,也有行业整体“报行合一”等因素的影响。

此外,为规范险企“开门红”,去年起,金融监督管理总局除了要求严格控费,杜绝恶性竞争以外,还强调了不得采取大幅提前收取保费并指定第二年保单生效日的方式进行承保,不得将客户实质为保费的资金存放于其他投资理财类账户,防止出现承保空档,引发合同纠纷,滋生经营风险。

整体而言,虽然行业不约而同地在2025年的“开门红”中主推分红险产品,但对于实际的市场接受度和销售情况依然保持中性态度。国信证券孔祥在研报中表示,随着后续人身险板块进入“开门红”筹备阶段,整体保费增速或将短期放缓,财险保费增速或优于人身险板块。光大证券研究则认为,在前期需求提前大幅释放背景下短期销售难免遇冷,预计四季度新单或有所承压。

车险保费增速持续向好

财险方面,金融监管总局数据显示,我国前九月,财产险公司原保险保费收入13066.56亿元,同比增长5.5%,保险金额同比增长36.2%,赔款支出同比增长7.8%。

其中,财险老三家前九月共揽保费收入8275.2亿元。太保产险1—9月累计收入1598.19亿元,同比增长7.65%;平安产险累计收入2393.71亿元,同比增长5.95%;人保财险累计收入4283.3亿元,同比增长4.58%。

从具体险种来看,以人保财险为例,今年前三季度人保财险车险业务累计保费收入2134.24亿元,同比增长3.2%;非车部分累计保费收入2149.06亿元,同比增长5.9%。

光大证券指出,随着以旧换新补贴等政策的实施,存量市场换购需求有望进一步释放,叠加高性价比车型陆续推出以及消费贷款利率降低提振消费信心,新车销量有望持续改善,推动车险保费增速将延续向好态势;非车险业务也有望在政策推动及经济逐步修复下维持较好增长水平。

不过,车险市场方面,记者通过市场调研情况发现,当前新能源车险“车主喊贵,险企叫亏”的情况下,新能源车险价格改善缓慢,不少新能源车主反映在车险自主定价系数进一步放开(商业车险自主定价系数浮动范围从[0.65-1.35]扩大为[0.5-1.5])以后,自己的车险价格进一步上升。对于这种情况,记者从业内了解到,在车险自主定价系数进一步放开以后,高风险车主或短期内有过出险记录的车主可能面临更高的新能源车险保费。当然,如果能够保持良好驾驶习惯,避免出险,一般在2年左右车险价格会回归到正常水平。

值得消费者警惕的是,在高风险车辆保险价格居高不下的情况下,记者在企查查平台检索发现,从去年年底开始,仅一年内,就有134家名称中包含“交通安全统筹”的企业成立。这些统筹公司通常以低价“车险”诱骗消费者“投保”车辆“交通安全统筹”,而事实上,“统筹”不等于保险,一旦出现纠纷也不受保险法保护。目前,我报已经收到多起消费者相关爆料投诉。