随着银行半年报的发布,银行理财子公司上半年经营业绩陆续揭晓。2024年上半年,银行理财子公司业绩普遍正增长,22家理财子公司合计实现净利润147亿元,同比增长11.61%。其中,17家净利润均实现正增长,占比近八成,同时还有7家净利润同比增速达到20%。

与此同时,理财产品规模明显回升,25家披露数据的理财子公司管理的理财产品余额合计约24.38万亿元,较2023年末增长7.6%。其中,23家理财产品规模较上年末实现正增长,12家增速超过10%。

专业人士分析指出,受“手工补息”叫停影响,大量存款资金流入银行理财产品,叠加上半年债市整体呈现牛市行情,银行理财净值表现不错,在此背景下,银行理财规模有了显著提升,驱动理财公司业绩大幅改善。

业绩普增,7家净利润同比增超20%

半年报披露季落幕,银行理财子公司上半年业绩亮相。据企业预警通数据梳理,截至目前,已有6家国有大行、9家股份行以及7家城农商行理财子公司披露上半年经营数据。

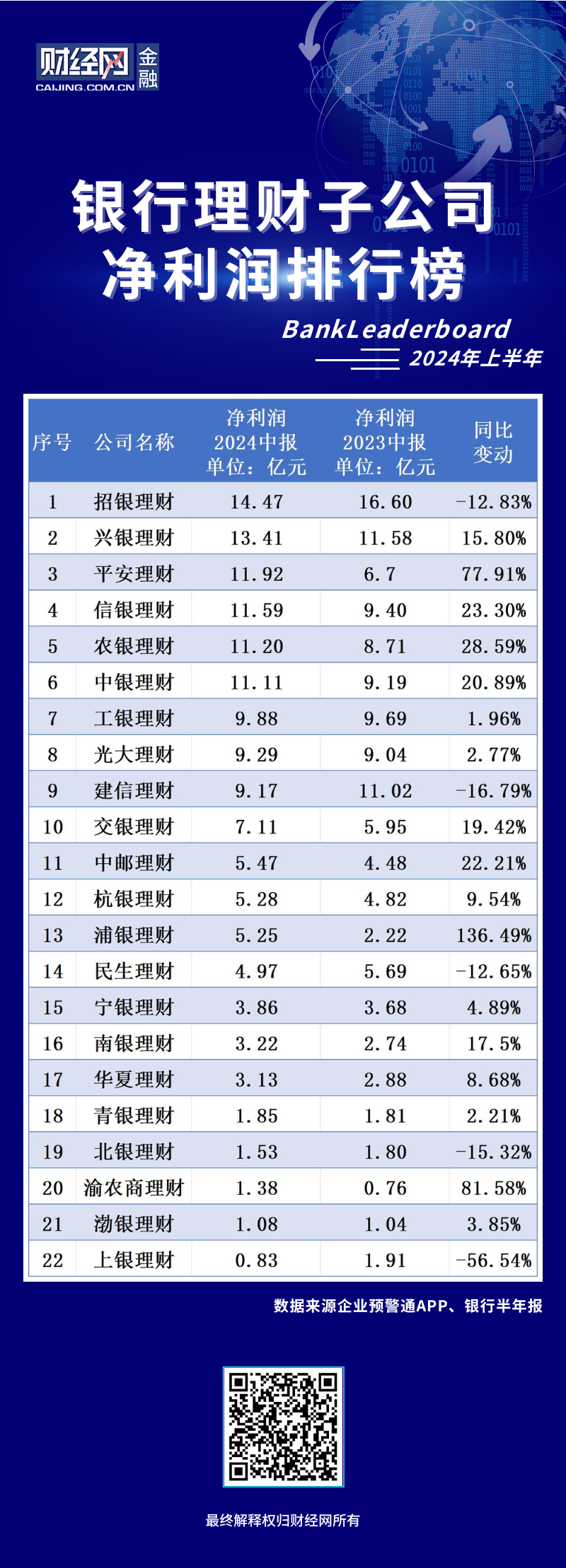

2024年上半年,22家理财子公司合计实现净利润147亿元,较2023年同期的131.71亿元增长11.61%。其中,17家理财公司净利润均同比正增长,占比近八成,业绩明显改善。

在理财公司中,股份行理财子盈利水平仍位居前列。今年上半年,股份行理财子包揽净利润排名前四,招银理财以14.47亿元的净利润继续稳坐行业第一,兴银理财紧随其后,实现净利润13.41亿元。平安理财、信银理财分别以11.92亿元、11.59亿元的净利润位列第三、第四。

国有大行理财子中,农银理财、中银理财净利润较为领先,均达到10亿元,上半年分别实现净利润11.20亿元、11.11亿元,工银理财、建信理财次之,净利润为9.88亿元、9.17亿元。城农商行理财子公司中,杭银理财上半年净利润最高,达5.28亿元,其次是宁银理财、南银理财,净利润为3.86亿元、3.22亿元。

从利润增速来看,上半年多家理财公司净利润实现大幅增长,7家同比增速已超过20%。

据企业预警通数据梳理,浦银理财、渝农商理财、平安理财上半年净利润同比增速位列前三,分别同比增长136.49%、81.58%、77.91%至5.25亿元、1.38亿元、11.92亿元。另外,农银理财、信银理财、中邮理财、中银理财净利润同比增速也超过20%,分别增长28.59%、23.30%、22.21%、20.89%。

对于上半年理财子公司业绩向好的原因,星图金融研究院副院长薛洪言分析称,受“手工补息”叫停影响,大量存款资金流入银行理财产品,叠加上半年债市整体呈现牛市行情,银行理财净值表现也不错,在此背景下,银行理财规模有了显著提升,驱动理财公司业绩大幅改善。

“上半年市场环境、存款搬家叠加债市行情促进银行理财规模快速扩张,对理财公司的手续费收入形成补充。”融360数字科技研究院高级分析师艾亚文指出,理财公司也通过优化产品结构,增加封闭式产品和混合类产品的发行,以及对产品设计和风险管理的改进,提高了产品收益的稳定性,有效提升了产品吸引力和收益水平;通过提高运营效率,降低运营成本,进一步增强了盈利能力。

理财产品规模回升,12家较上年末增超10%

“理财产品规模的大幅增长,为理财公司带来了更多的管理费收入,这是净利润增长的重要驱动力,当然还得益于业务创新、成本控制等因素。”艾亚文分析称。

理财公司上半年业绩同比转增主要得益于理财规模的回升。据银行业理财登记托管中心发布的《中国银行业理财市场半年报告(2024年上)》显示,今年上半年银行理财产品存续数量及规模双双增长。

截至2024年6月末,全国共有239家银行机构和31家理财公司有存续的理财产品,共存续产品4万只,较年初增加0.49%,同比增加7.99%;存续规模28.52万亿元,较年初增加6.43%,同比增加12.55%。

其中,理财公司存续产品数量和金额均最多,且增幅更为明显,存续产品只数2.16万只,存续规模24.33万亿元,较年初增加8.27%,同比增加17.71%,占全市场的比例达到85.29%。

从母行半年报数据也可以看出,理财子公司资管规模的增长趋势。据企业预警通数据梳理,截至2024年上半年末,25家银行理财子公司管理的理财产品规模合计约24.38万亿元,较2023年末的22.66万亿元增加1.73万亿元,增长7.6%。其中,有23家理财公司理财产品规模均较上年末增长。

数据显示,截至上半年末,25家理财公司中,招银理财、兴业理财两家股份行理财子公司理财产品规模均达到2万亿元以上,分别为2.44万亿元、2.15万亿元,占据行业领先地位。其次是信银理财、中银理财、工银理财、农银理财,理财产品规模超过1.6万亿元,分别为1.92万亿元、1.8万亿元、1.75万亿元、1.73万亿元。建信理财、光大理财、交银理财、浦银理财、平安理财理财产品规模也达到万亿元以上。

在城商行理财子公司中,苏银理财管理的理财产品规模最高,上半年末理财产品余额达6045亿元,其次是南银理财、宁银理财、杭银理财管理的理财产品规模均在4000亿元行列,分别为4300亿元、4049亿元、4023.57亿元,规模排名保持城商行理财子公司第一梯队。

从理财产品规模增速来看,共有12家理财子公司理财产品余额较上年末实现两位数增长。其中,恒丰理财、中邮理财、华夏理财管理的理财产品余额较上年末增速均超过20%,分别增长29.69%、23.29%、21.10%至1431.74亿元、9573.25亿元、7168.22亿元。中银理财、交银理财、信银理财、光大理财、南银理财、广银理财、渤银理财、浦银理财、苏银理财9家理财子公司理财产品规模较上年末增速也超过10%。

据光大证券此前分析,上半年理财规模增势显著强于上年同期主要受三方面因素提振:一是,理财收益率相较存款具有比价优势,叠加部分银行对3Y大额存单等较高成本零售存款进行主动管控,助推部分居民存款转化为理财;二是,叫停“手工补息”存款后,部分企业资金由“类活期”的协定、通知存款向定期存款或表外非银产品等形态迁移,资金外流利于对公理财规模扩张;三是,受理财赎回余波等因素影响,上年同期具有低基数特征。

此外,就部分头部理财公司上半年理财产品规模收窄或增速放缓的原因,资深金融监管政策专家周毅钦表示,管理规模过大对理财公司的投研能力提出了新的要求。“航空母舰掉头难”,超大型理财公司由于规模过于庞大,投资经理需要在更广泛的市场中寻找合适的投资机会以保持适当的资产配置,增加了选择资产的难度,所以资产收益率可能就会由于缺乏优质资产而边际递减。另外,一旦市场出现变化,管理规模过大的理财公司一定程度上很难快速响应市场变化,在资源配置上可能存在冗余。

代销渠道持续拓宽,积极布局主题理财

值得注意的是,为促进理财产品规模扩张、理财客户数增长、盈利能力提升,上半年理财公司持续加强渠道建设,积极拓展母行以外的代销渠道。

邮储银行半年报显示,中邮理财以综合化拓展和精细化服务为牵引,实现全渠道理财规模稳健增长。邮银零售规模较上年末增长1003.09亿元,增长创历史新高;行外零售渠道多点发力,规模较上年末增长66.62%,居行业前列;机构理财大客户服务模式持续突破,存量规模达1303.91亿元。

杭银理财依托丰富的代销渠道网络,围绕渠道端销售特点和客户需求,充分提升各渠道效能,实现了代销规模和代销客户签约数的显著增长,分别较上年末提升了23.50%和30.12%,品牌影响力进一步提升。

在行外代销机构数量上,截至上半年末,信银理财与180家行外代销机构建立合作关系,较上年末增加41家,增幅29.50%;兴银理财累计开拓中小银行代销合作机构超510家,在中小银行代销渠道的理财余额1958亿元,较上年末增加超140亿元;苏银理财坚持“1+N”渠道建设,持续巩固母行渠道,促进母子公司深度融合,积极发力拓展外部代销和直销渠道,外部代销渠道超130家……

此前银行理财市场半年报也披露,2024年上半年,28家理财公司的理财产品除母行代销外,还打通了其他银行的代销渠道。理财公司合作代销机构数量持续增长,2024年6月全市场有511家机构代销了理财公司发行的理财产品,较年初增加20家。

除了拓宽销售渠道外,理财公司也不断丰富产品供给、优化产品功能,新发产品积极落实“五篇大文章”,相关主题理财产品频频上新,多家银行在半年报披露了具体数据。

平安理财披露称,该公司积极落实金融“五篇大文章”的要求,上半年发行了包括稳健精选(科创)、稳健精选(青山)在内的科技金融和绿色金融主题产品平安理财。

在ESG主题理财产品上,农银理财积极践行绿色发展理念,持续推出ESG主题理财产品,上半年新发行ESG主题理财产品20只,6月末ESG主题理财产品共59只,规模541.04亿元;招银理财累计发行4只ESG主题类产品,存续规模45.51亿元。

大力发展普惠金融,中邮理财持续创新普惠系列理财产品,上半年累计发行44只普惠系列理财产品,募集金额319.10亿元,购买人数28.72万户。积极助力养老金融,截至上半年末,信银理财围绕养老投资需求设立的“信颐”系列产品存续109支,规模达451.69亿元;中邮理财养老金理财和养老理财产品规模100.01亿元。

文/钱晓睿