南方财经全媒体记者 林汉垚 北京报道

在当前经济环境下,保险公司面临着市场竞争加剧、监管规则变化等多重挑战,特别是随着“偿二代二期”监管规则的实施,部分保险公司的偿付能力受到考验,亟需补充资本金以维持运营和满足监管要求。为了提高资本实力和强化风险防范能力,不少保险公司采取增资扩股、发行债券等多种方式进行资本补充。

有业内人士表示,目前监管高度关注险企合规稳健经营,保护消费者合法权益的执行情况,支持险企股东增资以提升偿付能力水平。尤其在新会计准则实施后,险企也有更高意愿去充实资本,预计未来各类资本补充行为发生的频率将保持在较高水平。

记者关注到,近日有三家险企相继在公司官网披露增资信息。

9月30日,君龙人寿披露,国家金融监督管理总局厦门监管局批准其增加注册资本 5 亿元人民币。增资后,公司原有股东及出资比例保持不变。

9月27日,爱心人寿保险有限公司披露,经国家金融监督管理总局北京监管局核准由北京新里程健康产业集团有限公司认购新增注册资本2.4439亿元人民币。

信美人寿相互保险社也于近日公告称,拟新增内蒙古世林投资集团有限公司为运营资金提供人,提供新增运营资金3.25 亿元,经国家金融监督管理总局批准后,运营资金(注册资本)增加至15.01亿元。

原股东增资为主流

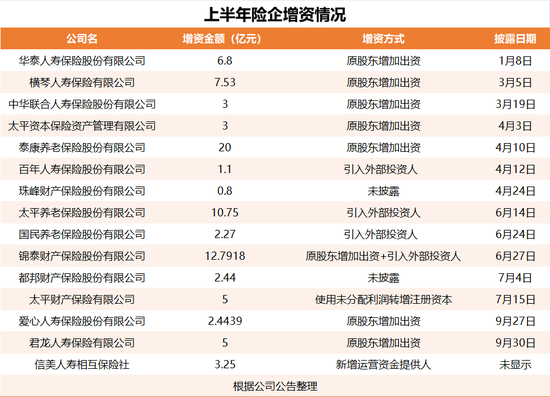

据21世纪经济报道记者不完全统计,今年以来已有15家保险公司披露增资情况,累计增资达86.18亿元。

在上述15家保险公司中,有7家是以原股东增加出资的形式增加注册资本。

具体来看,君龙人寿保险有限公司、太平资本保险资产管理有限公司、中华联合人寿保险股份有限公司三家公司增加注册资本是由原股东按照原持股比例增加,三家增资金额分别为5亿元、3亿元、3亿元,增资完成后原有股东及出资比例保持不变。

爱心人寿的2.4439亿元增资则全部由原大股东北京新里程健康产业集团有限公司认缴出资,增资后爱心人寿的注册资本将由人民币20.7561亿元 变更为人民币23.2亿元。同时,北京新里程健康产业集团有限公司持股比例由18.10%增加至26.72%。

泰康养老的20亿元增资由全部由股东泰康集团以货币方式出资,泰康资产管理有限责任公司不参与增资。增资完成后,泰康养老注册资本将由增资前的 70 亿元人民币增加至90 亿元人民币,泰康集团的股东持股比例由 99.14%变更为99.33%,泰康资产的股东持股比例由 0.86%变更为 0.67%。

横琴人寿新增的注册资本人民币 7.52亿元,由原股东珠海铧创投资管理有限公司出资人民币 15.81亿元全额认缴。变更注册资本后,横琴人寿注册资本将由23.85亿元增加至31.37亿元,珠海铧创投资管理有限公司持股比例由32.900%上升至49%。

华泰人寿则是采用定向增发股份的形式,向股东华泰保险集团定向增发人民币 5.44 亿元;向股东安达北美洲保险控股有限责任公司定向增发人民币 1.36 亿元。增资完成后,华泰人寿注册资本金由人民币 36.33亿元变更为人民币 43.13亿元,华泰保险集团持股比例从79.68%提高至79.7304%,安达北美洲保险控股有限责任公司持股比例为20%,保持不变。

此外,太平财险增加的5亿元注册资本是由现有股东按照原持股比例等比例将未分配利润转增实收资本,增资后太平产险注册资本为人民币 76.70亿元。

锦泰保险以股票定向发行方式增发12.79亿股,募资约20.98亿元,该轮增资扩股有3位原有股东和5位新引进战略投资方参与。增资完成后,锦泰保险注册资本由 11 亿元变更为 23.7918 亿元。

太平养老、国民养老、百年人寿则通过引入外部投资人来实现增资扩股。

其中太平养老和国民养老以发行新股增资方式分别引入境外投资人比利时富杰保险国际股份有限公司和安联投资有限公司。

百年人寿则向大连市国有金融资本管理运营有限公司增发股份 1.1 亿股进行引入,同时,百年人寿原股东大连融达投资有限责任公司还将所持有的百年人寿股份转让给大连市国有金融资本管理运营有限公司。一系列交易完成后,大连市国有金融资本管理运营有限公司对百年人寿持股比例为11.51%。

监管趋严催生中小险企增资需求

增资扩股的主要目的之一是为了满足监管机构对保险公司偿付能力的严格要求。

2022年一季度,“偿二代二期”工程正式启用。“偿二代二期”工程对实际资本的部分内容进行了调整,优化了核心资本构成,夯实了资本质量,进一步完善了实际资本的计量方式。

因此,“偿二代二期”工程落地后,保险公司核心偿付能力充足率及综合偿付能力充足率均出现不同程度的降低。

国家金融监督管理总局数据显示,截至2023年末,保险公司平均综合及核心偿付能力充足率分别为196.5%、127.8%,相较2021年末分别减少35.5个、91.9个百分点,其中,财产险公司分别为236.5%和204.3%,人身险公司分别为186.2%和110.3%。

而保险公司偿付能力不达标将导致互联网保险、银保等渠道业务开展受限,并对权益性投资、分支机构设立等产生不利影响。此外,在偿付能力监管框架之下,保险公司研发新品种、渠道布局、分支机构设立等业务拓展也需要消耗大量的资本。

面对偿付能力充足率下降,保险公司对资本的需求迅速增加。但根据上述统计可以看出,2024年以来保险公司的增资以中小险企为主。

对此,有业内人士向21世纪经济报道记者分析,中小险企对补充资本有着更强的需求和意愿,但发债融资的难度更高,成本也更高,而增资扩股成本较低,操作难度较小,周期较短,所以对中小险企来说原股东增资或引入战投是相对较优的选择。

此外,北京联合大学商务学院金融系教师杨泽云向记者指出,相对于大型保险公司,中小保险公司的股权因为总量小,新的资金更可能因此而获得保险公司的控制权,从而在增资扩股上具有一定优势。

虽然通过增资扩股补充实力可能更匹配中小险企需求,但仍然面临一些挑战。

上述业内人士表示,当前中小险企经营难度较高,盈利压力较大,原股东是否有充足意愿提供更多资金有待考证。而通过引入战投必然会稀释大股东的股权和控制权,大股东是否接受控制权被稀释也存在疑问。

大型险企更倾向发债“补血”

除直接增资外,发债也是保险公司补充资本的主要渠道。

增资可补充核心一级资本,进而提升核心偿付能力充足率;而发债可补充附属资本,提升综合偿付能力充足率。因此,也有不少保险机构选择通过发行资本补充债券和永续债来补充资本。

据统计,年内已有中国人寿、新华保险、平安产险等8家保险公司发行资本补充债或永续债,合计发债规模近800亿元。

与普遍不足10亿元的增资不同,保险公司的债券融资发行规模最低为10亿元。

年内,共有8家保险公司发债补充资本,其中5家保险公司单次债券发行规模超50亿元,且中国人寿在9月24日发行的资本补充债券规模更是达到350亿元,创下年内保险公司单笔发行规模之最。

通过统计可以看出,发债进行资本补充以大型保险公司为主。

杨泽云表示,相对来说,大型保险公司的经营状况更好,不仅可以吸引现有或者外部股东增资,更可以满足条件通过资本补充债、永续债等方式融资。

业内人士也向记者分析,头部险企发债意愿更强,一是因为对大型险企来说,发债难度和成本较低,二是大股东即使不想出资也没有稀释股权的担忧。

此外,中债资信也表示,相比而言,资本补充债券发行流程相对简单,且不涉及稀释股权、修改章程等问题,已成为最常用资本补充工具。