每经记者 涂颖浩 每经编辑 张益铭

继3.0%的传统寿险全面停售之后,“2.5%+浮动收益”的分红险销售进入倒计时!

“本月最后窗口期,2.5%+X,收益率高达4%+的金融房产,绝对值得你拥有……”一位保险销售人员在社交网站上如是宣传,正值分红险预定利率切换窗口期,不少保险业人士直呼:现在是分红险的最佳配置时机!

为何9月份是分红险配置的好时机?根据业内测算,假设红利实现率达到100%,在目前固定收益2.5%,加上红利演示部分收益1.5%的情况下,分红险产品的理论最高收益率能达到3.9%,相对于上月末销售的3.0%固定收益保险而言,在收益率上无疑更具优势。

在市场利率不断下行背景下,“保底+浮动”收益类型的分红险日渐受到业内推崇。多家头部险企近期公开表示,预计未来分红险将在产品结构中占到50%,甚至更高。不过,《每日经济新闻》记者注意到,消费者对这一轮分红险停售“上车”意愿明显不足。

从2.5%降至2%,预期收益率相差接近1%

记者了解到,截至目前,已有多家保险公司陆续停售了主推的2.5%预定利率的分红险。有保险业内人士坦言,一些IRR(内部收益率)比较高的产品随时都有下架的可能。

那么,此次分红险预定利率切换前后,产品收益率到底相差多少?

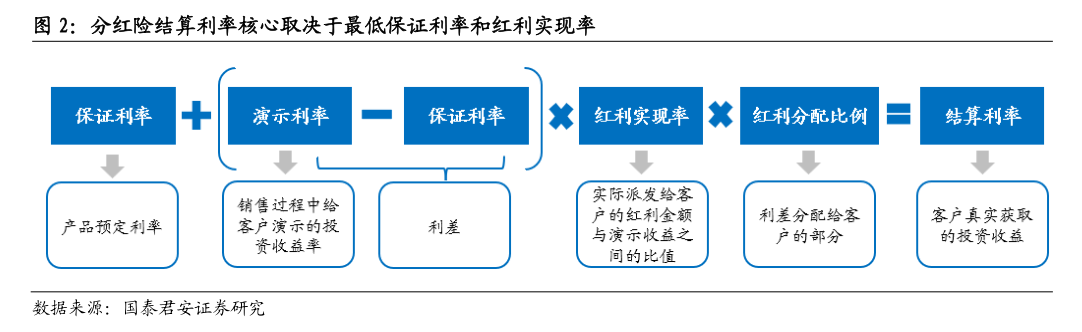

从收益结构看,分红险是由保证利率和非保证利率两部分构成。保证利率是分红险产品定价时为保单设计的利率(即预定利率),可以视作保险公司为客户提供的保底收益,非保证利率部分即红利部分,取决于保险公司分红产品账户的经营情况。按规定,保险公司应至少将分红保险业务当年度可分配盈余的70%分配给客户。这部分收益是不确定的,会随着市场波动。

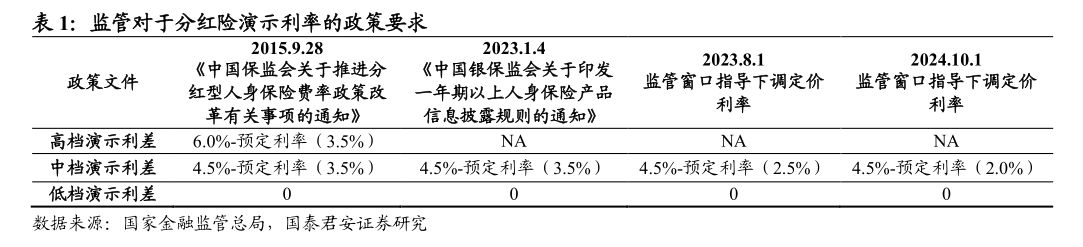

根据监管部门2023年发布的《一年期以上人身保险产品信息披露规则》,用于利益演示的利差水平不得高于4.5%减去产品预定利率。据悉,现在市面上大多数2.5%预定利率的分红险所使用的演示利率为4.5%。

据精算视觉的创始人Alex测算,当前分红险在2.5%预定利率之上,还提供(4.5%-2.5%)×70%=1.4%的浮动演示收益,因此分红险产品在扣除费用之前的预期总收益率为2.5%+1.4%=3.9%(扣除费用成本之后的预期总收益率大约为3.5%~3.6%)。

“而在本轮监管部门指导的预定利率下调中,监管部门同样也通过窗口指导的形式下调了分红险的演示利率上限至4.0%,根据同业交流的信息情况,9月30日之后2.0%预定利率的分红险所使用的演示利率大多为3.5%。”Alex表示,因为大家普遍认为,保守的演示利率有助于未来红利实现率的达成。

其继续测算,假如一款2.0%预定利率的分红险使用了3.5%的演示利率,在2.0%的预定利率之上,还提供(3.5%-2.0%)×70%=1.05%的浮动收益,分红险产品在扣除费用之前的预期总收益率为2.0%+1.05%=3.05%(扣除费用成本之后的预期总收益率大约为2.65%~2.75%)。

对比预定利率调整前后的分红险,不仅保证收益比原来每年降低0.5%左右,演示的浮动收益每年也低了大约0.35%,总预期收益率相差接近1%。Alex告诉记者,不同公司的演示利率有所不同,因而计算结果会有差异。

业内:分红主要取决于保险公司投资能力

分红险起源于1776年的英国公平人寿,迄今已有200多年历史。回顾分红险在中国内地市场的发展历史:1999年,保险行业的预定利率降到2.5%,普通型人身险产品销售困难,以分红险为代表的新型保险产品应运而生,一度占据市场主流地位。

到2013年,寿险产品预定利率最高2.5%的规定已执行了14年,已经低于不少理财产品收益率。为了适应当时的市场环境,2013年8月,人身险预定利率上限调整为3.5%,普通型长期年金险预定利率上限调整4.025%,这一改革导致普通型人身保险的吸引力增加,健康险产品保费降低,同时分红险的市场占比逐渐回落。

2023年7月,人身险预定利率从维持了10年的3.5%换挡,降至3.0%,同时分红险的预定利率上限下调至2.5%。今年8月2日,国家金融监管总局再发通知,要求从9月1日起,新备案的普通型保险产品预定利率上限为2.5%,10月1日起,将分红险预定利率从2.5%下降到2.0%。

“分红险或许是当下最好的理财方式。”资深精算师徐昱琛对《每日经济新闻》记者表示,第一,在预定利率下调之前在预期收益率上有优势;第二,分红险有保底收益,在经济回暖之后还有望获得更好的收益;第三,现在买进分红险,可以享受保险公司过去投资资产的高回报。

随着预定利率下调,分红险的红利实现部分,是未来在理财市场上竞逐的一大关键点。众托帮联合创始人兼总经理龙格对记者表示,分红保险的分红主要来自于利差益,而分红主要取决于保险公司的中长期投资能力,因此相对于固定收益的增额终身寿险产品,消费者购买分红险选择保险公司尤为重要。

“既不要高估,也不能低估保险资金的投资回报率。”徐昱琛指出,在零利率时代的日本,保险资金的投资回报率超过了2.5%,也就是说保险资金能够获取比10年期国债高1.5%~2%的回报。从上市保险公司2023年年报中的长期投资收益率假设看,目前是在4.5%水平。

进入2024年,保险资金投资收益率出现了边际改善的迹象。截至二季度末,保险业年化财务投资收益率为2.87%、年化综合投资收益率为6.91%。综合投资收益率的大幅提升,表明险资的浮盈在明显增加。

分红险时代来了?何时重回C位待观察

据龙格介绍,200多年来,分红保险一直是发达国家用来抵御通货膨胀和利率波动风险的主力险种,在北美、德国等发达保险市场分别占据80%、85%以上的市场份额。2002年,在中国内地保险市场曾占据主导地位——当年分红保险保费占全年新单保费的80%。

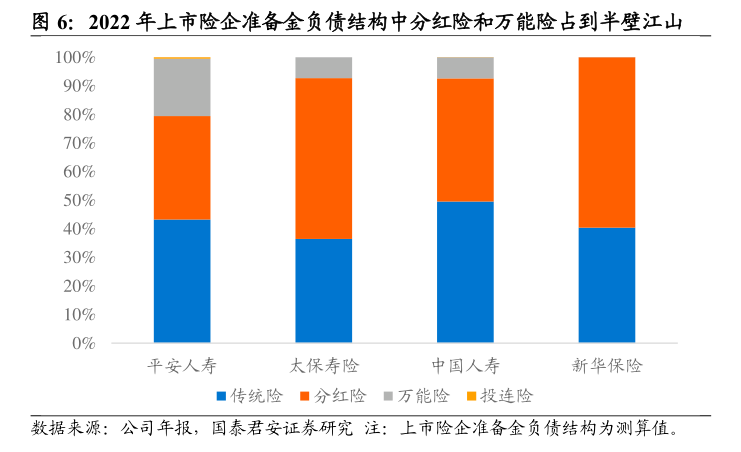

作为“保底+浮动”收益类型保险,分红险向下有保底收益,向上有浮动收益,既满足了消费者对安全性与收益性的需要,也减缓了保险公司的利差损之忧,在当前市场上备受推崇。据中信证券研报分析,在新会计准则实施后,同为浮动收益产品形态的分红险和万能险,分红险有着更好的收益平滑机制,其能大幅降低股票资产价格波动对保险公司当期利润表的影响。

在监管层面,8月2日监管文件明确“鼓励开发长期分红型保险产品”,对于预定利率不高于上限的分红型保险产品,可以按普通型产品精算规定计算现金价值。这意味着下调预定利率之后,长期分红险现金价值的折现率可以和下调预定利率之前相同,更有利于消费者长期持有分红险。

头部险企布局分红险已暗流涌动。在近期举行的2024年中期业绩发布会上,头部保险机构纷纷表示将“发力分红险产品销售”,中国平安、中国太保、中国太平管理层更是明确提出了未来以分红险为主力的产品策略。

中国太保总精算师兼财务负责人张远瀚表示,随着预定利率的下调、宏观环境的变化,原来的产品结构已经不太适合客户的需求,可以看到的方向就是转向分红险。长期来看,分红型产品未来占比会超过50%。“从今年的销售情况看,分红型产品相比去年已经同比增长约5倍,但金额还是比较小,现在已经在对代理人进行培训了。”张远瀚还称。

除了培训,头部险企还加大了对分红险的业务考核。中国太平方面表示,后续将对分支机构叠加分红险的考核,预计后面四个月分红险占比会有很大的提升,明年预计分红险占比应该在50%以上。接下来,对银保渠道会进一步优化产品结构,全面聚焦5年期以上长缴类别分红险驱动。

分红险何时重回市场C位,还有待进一步观察。“相比增额终身寿险,消费者对于分红险的接受度还需要一个过渡期。”一位保险经纪人对记者表示,刚刚经过了上个月3.0%产品停售,分红险销售业绩上是有点疲软的。